Wer hätte das gedacht? In Deutschland hat der Döner die Currywurst als beliebtestes Schnellgericht abgelöst. Das zeigt eine Umfrage des Meinungsforschungsinstituts YouGov. Der Durchschnittspreis für einen Döner, ob im Fladenbrot oder als Dürüm, mit Fleisch oder vegetarisch, liegt inzwischen bei rund 6 Euro. Zu diesem Ergebnis kommt ein bundesweiter Preisvergleich von Lieferando. Da vergeht so manchem der Appetit. Denn noch vor einigen Jahren kostete ein Döner um die 3,50 Euro.

Doch warum ist er so teuer geworden? Das liegt hauptsächlich an den gestiegenen Kosten für die Zutaten und die Herstellung. Hauptgrund für diese Entwicklung ist der Krieg in der Ukraine. Das Land fällt als bedeutender Lieferant von Weizen derzeit aus. Auch die Energiekosten sind infolge politischer Sanktionen EU-weit gestiegen.

Wir haben mal überschlagen: Während man 2019 für 50 Euro noch etwa 14 Döner bekam, sind es jetzt magere 8 Stück (Werte gerundet). Die Preissteigerungen sorgen somit dafür, dass wir alle nun weniger für unser Geld bekommen als noch vor ein paar Jahren. Das merkt man vor allem bei Lebensmitteln.

Warum ist Döner so teuer geworden?

Diese Frage beantworten wir im heutigen Blogpost. Und wir erklären, was das mit Ihrer Geldanlage zu tun hat. Lesen lohnt sich!

Was bedeutet das fürs Sparen?

Auch hier ein Rechenbeispiel. Nehmen wir an, dass auf Ihrem Konto 10.000 Euro liegen. Dafür zahlt Ihnen Ihre Bank um die 2 Prozent Zinsen. Demgegenüber steht eine Inflation von aktuell rund 8 Prozent. Das heißt: Innerhalb von einem Jahr ist Ihr Geld 6 Prozent weniger wert und es hätte nur noch eine Kaufkraft von 9.400 Euro. Obwohl die Zinsen zuletzt wieder gestiegen sind, können sie die aktuell hohe Inflation nicht ausgleichen. Experten sprechen von der Realzinsfalle. Heißt: Je niedriger die Verzinsung und je höher die Inflationsrate bei der Geldanlage ausfallen, desto größer ist der Kaufkraftverlust des Ersparten. Folglich wären mit der Zeit immer weniger Döner drin.

Zeitgemäß sparen ist wichtig

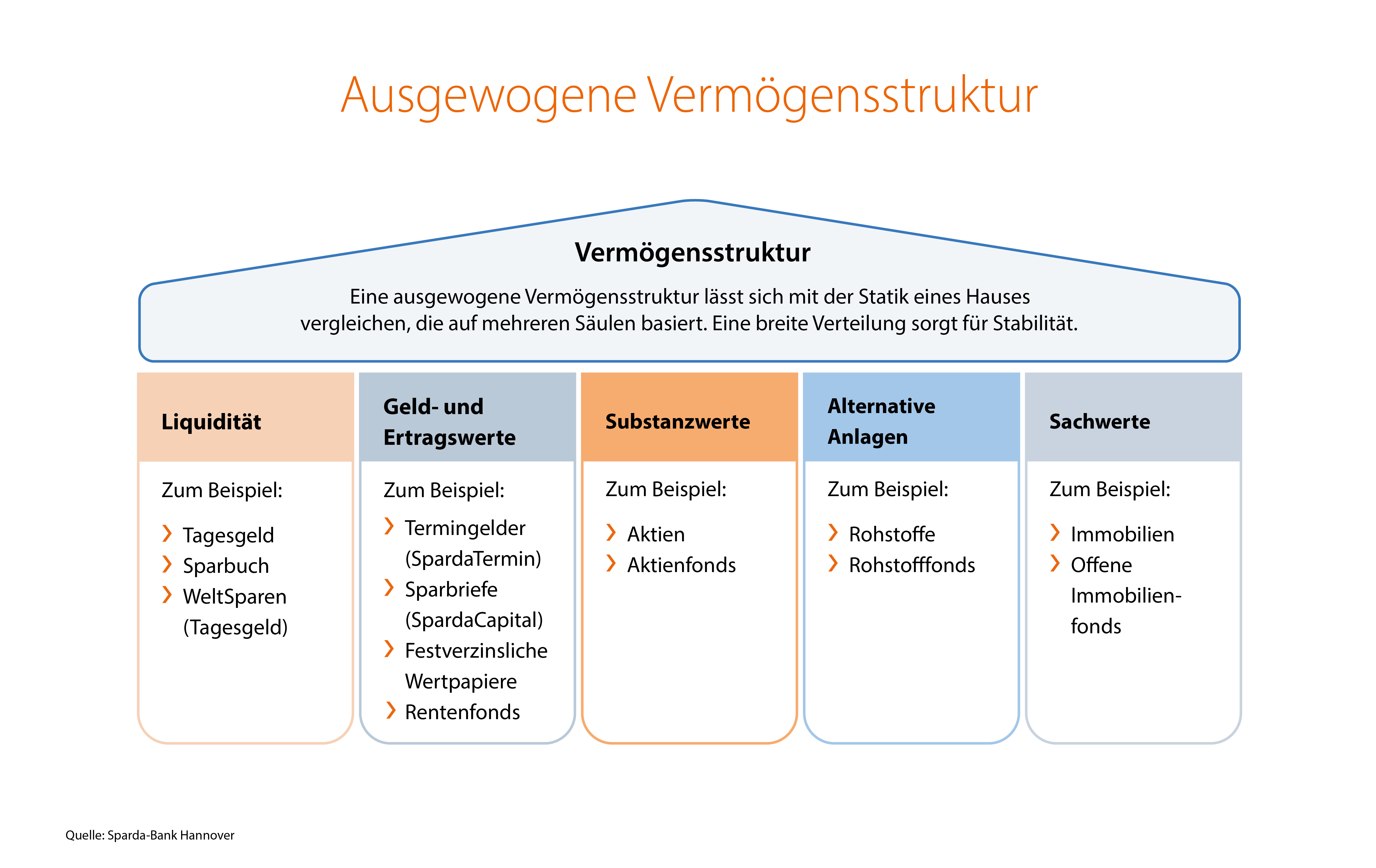

Es gibt aber auch gute Nachrichten. Die Differenz zwischen Zinsen und Geldentwertung lässt sich minimieren, wenn das vorhandene Vermögen klug aufgeteilt wird.

Neben Liquiditäts- und Geldwerten sind weitere Anlageformen entscheidend. Besonders chancenreich sind beispielsweise Fondssparpläne. Sie sind ein zeitgemäßes Anlageinstrument, um den Wert Ihrer Ersparnisse zu schützen und die Chancen, die sich an den Finanzmärkten bieten, zu nutzen. Ein versiertes Management sorgt dafür, dass sich der Kurs der Fonds möglichst positiv entwickelt. Sie können schon mit kleineren Beträgen ab 25 Euro monatlich einsteigen, wobei der festgelegte Sparbetrag jederzeit gesenkt, erhöht oder ausgesetzt werden kann – je nachdem, was Ihnen möglich ist.

Aktion: erste Sparrate geschenkt

Eine aktuelle Aktion der Sparda-Bank Hannover macht den Start ins Fondssparen noch attraktiver: Wenn Sie noch bis zum 31. Dezember 2023 erstmalig einen Fondssparplan abschließen, gibt’s die erste Sparrate von bis zu 100 Euro geschenkt. Die Sparda-Bank Hannover eG behält sich vor, diese Aktion vorzeitig zu beenden, sofern das bereitgestellte finanzielle Kontingent ausgeschöpft ist. Alle Infos und Teilnahmebedingungen können Sie hier nachlesen.

Bitte beachten Sie: Bei einer Fondsanlage kann neben dem Risiko marktbedingter Kursschwankungen ein Ertragsrisiko bestehen. Es kann nicht ausgeschlossen werden, dass am Ende der Ansparphase weniger Vermögen zur Verfügung steht, als insgesamt eingezahlt wurde. Lassen Sie sich von den Experten der Sparda-Bank Hannover umfassend beraten. Gemeinsam finden wir garantiert den passenden Anlage-Mix für Sie.

Beitragsbilder: iStock | Urheber: anandaBGD

07. Juli 2023